ФІНАНСОВИЙ АНАЛІЗ

РОЗДІЛ 2

ІНФОРМАЦІЙНЕ ЗАБЕЗПЕЧЕННЯ ФІНАНСОВОГО АНАЛІЗУ

2.7. Інформаційні ресурси податкової звітності

Серед зовнішньої звітності підприємств у фінансовому аналізі особливе місце займає податкова звітність, яка формується для потреб адміністрування податків.

Податкова звітність – обов’язковий офіційний документ, в якому формуються дані про господарську діяльність у вигляді заповненої декларації, що подається у податкові органи для підтвердження об’єктів оподаткування та податкових платежів.

У

– фактів господарської діяльності для розрахунку об’єктів оподаткування;

– показників, які характеризують наявні, пільгові і розрахункові значення для визначення об’єктів оподаткування;

– нарахування податкових платежів;

– сум фактично сплачених або зарахованих у зменшення до сплати податкових платежів;

– суми податкових платежів, які підлягають сплаті або поверненню підприємству.

У податковій звітності використовується система показників, які мають дещо інший алгоритм розрахунку, ніж у фінансовій

1. Показники щодо оподаткування прибутку підприємств.

1.1. Валовий дохід (ВД)- загальна сума доходу від усіх видів діяльності, отримана (нарахована) в грошовій, матеріальній або нематеріальній формах як на території України, так і за її межами:

ВД = ОР ∙ ЦО,

Де ОР – обсяг реалізації об’єктів підприємницької діяльності; ЦО – ціна за одиницю реалізованих об’єктів.

1.2. Валові витрати (ВВ) – сума будь-яких витрат у грошовій, матеріальній або нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбані (виготовлені) для їх подальшого використання у власній господарській діяльності.

До складу валових витрат включаються суми будь-яких витрат, сплачених (нарахованих) у зв’язку з підготовкою, організацією, веденням виробництва, продажем продукції (робіт, послуг) і охороною праці:

ВВ = ОР ∙ ЦР,

Де ОР – обсяг придбаних ресурсів для потреб господарської діяльності; ЦР – ціна за одиницю ресурсів.

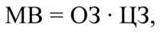

1.3. Матеріальні та прирівняні до них витрати (МВ) – витрати на придбання запасів, робіт, послуг, необхідних для потреб господарської діяльності:

Де 03 – обсяг запасів; ЦЗ – ціна за одиницю запасів.

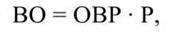

1.4. Витрати на оплату праці (ВО) включають витрати на виплату основної і додаткової заробітної плати та інших видів заохочень і виплат, виходячи з тарифних ставок, у вигляді премій, заохочень, відшкодувань вартості товарів (робіт, послуг), витрати на виплату авторських винагород та виплат за виконання робіт (послуг), згідно з договорами цивільно-правового характеру, будь-які інші виплати в грошовій або натуральній формі, встановлені за домовленістю сторін (крім сум матеріальної допомоги, які звільняються від оподаткування):

Де ОВР – обсяг виконаних робіт; Р – розцінка за одиницю виконаних робіт.

1.5. Витрати на соціальні заходи (ВС)- суми збору на обов’язкове державне пенсійне страхування та внесків на загальнообов’язкове державне соціальне страхування, нараховані на виплати заробітної плати:

Де БН – база для нарахування, виходячи із фонду оплати праці; СВ – ставка відрахування.

Підприємство здійснює наступні відрахування: загальнообов’язкове державне пенсійне страхування за рахунок підприємства та з доходів працівника; загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності за рахунок підприємства та з доходів працівника; фонд соціального страхування від нещасних випадків на виробництві та професійних захворювань за рахунок підприємства; фонд загальнообов’язкового державного страхування на випадок безробіття за рахунок підприємства та з доходів працівника.

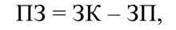

1.6. Приріст балансової вартості запасів (ПЗ) – перевищення балансової вартості запасів на кінець звітного періоду порівняно з їх балансовою вартістю на початок того ж звітного періоду:

Де ЗК і ЗП – балансова вартість запасів, відповідно на кінець і початок звітного періоду.

1.7. Убуток балансової вартості запасів (УЗ) – зменшення балансової вартості запасів на кінець звітного періоду порівняно з балансовою вартістю на початок того ж звітного періоду:

1.8. Основні фонди (ОФ) – матеріальні цінності, що призначаються для використання у господарській діяльності протягом періоду, який перевищує 365 календарних днів з дати введення в експлуатацію таких матеріальних цінностей, та вартість яких перевищує 1000 гривень і поступово зменшується у зв’язку з фізичним або моральним зносом.

1.9. Невиробничі фонди (НФ) – капітальні активи, які не використовуються у підприємницькій господарській діяльності.

1.10. Групи основних фондів:

– І група – будівлі, споруди, їх структурні компоненти та передавальні пристрої, в тому числі жилі будинки та їх частини (квартири і місця загального користування), вартість капітального поліпшення землі;

– II група – автомобільний транспорт та вузли (запасні частини) до нього, меблі, побутові електронні, оптичні, електромеханічні прилади та інструменти, інше конторське (офісне) обладнання, устаткування та приладдя до них;

– III група – будь-які інші основні фонди, не включені до першої, другої і четвертої груп;

– IV група – електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, їх програмного забезпечення, пов’язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони і рації, вартість яких перевищує вартість малоцінних товарів (предметів).

1.11. Балансова вартість основних фондів для нарахування амортизації визначається за формулою:

Де Б (а) – балансова вартість основних фондів на початок розрахункового кварталу;

Б (а – 1)- балансова вартість основних фондів на початок кварталу, що передував розрахунковому;

П (а – 1) – сума витрат, понесених на придбання основних фондів, здійснення капітального ремонту, реконструкцій, модернізацій та інших поліпшень основних фондів, що підлягають амортизації протягом кварталу, що передував розрахунковому;

В (а – 1) – сума виведених з експлуатації основних фондів протягом кварталу, що передував розрахунковому;

А (а – 1)- сума амортизаційних відрахувань, нарахованих у кварталі, що передував розрахунковому.

1.12. Норми амортизації встановлюються у відсотках до балансової вартості кожної з груп основних фондів на початок звітного періоду в такому розмірі (в розрахунку на податковий квартал):

– І група – 2 відсотки;

– II група – 10 відсотків;

– III група – 6 відсотків;

– IV група – 15 відсотків.

Підприємство може прийняти рішення про застосування інших норм амортизації, що не перевищують визначених норм.

1.13. Амортизація основних фондів і нематеріальних активів (А) – поступове віднесення витрат на їх придбання, виготовлення або поліпшення, на зменшення прибутку у межах норм амортизаційних відрахувань (НА).

Сума амортизаційних відрахувань кварталу, щодо якого проводяться розрахунки, визначається шляхом застосування норм амортизації до балансової вартості груп основних фондів на початок такого розрахункового кварталу:

Для амортизації нематеріальних активів застосовується лінійний метод, за яким кожний окремий вид нематеріального активу амортизується рівними частками, виходячи з його первісної вартості протягом строку, який визначається підприємством самостійно виходячи із строку корисного використання таких нематеріальних активів, але не більше 10 років безперервної експлуатації.

1.14. Витрати на поліпшення основних фондів – витрати на поточний і капітальний ремонт, реконструкцію, модернізацію, технічне переозброєння та інші види поліпшення основних фондів, які підприємство має право протягом звітного періоду віднести до валових витрат у сумі, що не перевищує 10 відсотків сукупної балансової вартості всіх груп основних фондів станом на початок такого звітного періоду.

1.15. Індексація балансової вартості основних фондів та нематеріальних активів – коефіцієнт, на який підприємство має право збільшити вартість об’єктів. Коефіцієнт індексації визначається за формулою:

Де І (а – 1) – індекс інфляції року, за результатами якого провадиться індексація. Якщо значення Кі не перевищує одиниці, індексація не проводиться.

1.16. Прибуток з метою оподаткування (ПМО)- об’єкт оподаткування, який розраховують за формулою:

ПМО = ВД + ПЗ – (ВВ + УЗ) – А; ВВ = МВ + ВО + ВС.

1.17. Податок на прибуток (ПП) – сума прибутку, яка визначається як податкове зобов’язання підприємства:

Де СОП – ставка оподаткування прибутку.

2. Показники щодо оподаткування доданої вартості.

2.1. База для розрахунку податкового кредиту (БПК)- вартість придбаних робіт, послуг, основних фондів, запасів та інших матеріальних ресурсів з метою їх подальшого використання у межах господарської діяльності:

Де ОМР – обсяг придбаних матеріальних ресурсів; ЦМР – ціна за одиницю матеріальних ресурсів.

2.2. База для розрахунку податкового зобов’язання (БПЗ) – вартість реалізованих об’єктів підприємницької діяльності за договорами, які передбачають передачу прав власності на товари за компенсацію незалежно від строків її надання:

Де ОРО – обсяг реалізованих об’єктів підприємницької діяльності; ЦРО – ціна за одиницю реалізованих об’єктів.

2.3. Податковий кредит (ПК)- сума, яка належить постачальнику за ресурси понад ціну, визначену в договорі і на яку підприємство має право зменшити податкове зобов’язання:

Де СОД – ставка оподаткування доданої вартості.

2.4. Податкове зобов’язання (ПЗ) – сума, яка одержана (нарахована) підприємством за реалізовані об’єкти підприємницької діяльності понад ціну, визначену в договорі і яку необхідно сплатити до бюджету:

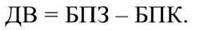

2.5. Додана вартість (ДВ)- новостворена вартість в процесі господарювання за об’єктами підприємницької діяльності:

2.6. Податок на додану вартість (ПДВ) – частина новоствореної вартості на кожному етапі виробництва товарів, виконання робіт, надання послуг, що надходить до бюджету після їх реалізації:

Для правильного оцінювання ситуації щодо податкового потенціалу за податковою системою необхідно, використовуючи інформацію податкової звітності і показники господарської діяльності, здійснювати оцінку розподілу створеної доданої вартості між підприємством і державою.

Податковий потенціал у широкому розумінні – це максимальна загальна сума податкових платежів, яку можна ефективно мобілізувати з урахуванням об’єктивної можливості в системі: ресурси – чистий дохід – фінансовий результат підприємства при повному обсязі діяльності і, відповідно, у вузькому розумінні – це податкові платежі, що підлягають мобілізації за чинним законодавством.

Повний обсяг діяльності продукується використанням наявної технології, яка забезпечує максимальну віддачу від залучених ресурсів із найнижчими витратами, та реальної оцінки покупцями об’єктів підприємництва.

Податковий потенціал суб’єкта господарювання можна визначити за наступним розрахунком:

Де ППі – податковий потенціал суб’єкта господарювання за і-им податком; Рі – обсяг ресурсів для формування об’єкта оподаткування за і-им податком; НОПі – норматив (вартісний, натуральний) формування об’єкта оподаткування з одиниці ресурсів для і-го виду податків; СПі – податкова ставка за і-им об’єктом оподаткування.

Для оцінки рівня використання податкового потенціалу розраховують відповідний коефіцієнт:

Де Квпі – коефіцієнт використання податкового потенціалу за і-им об’єктом оподаткування; ПНФі; – фактичні податкові надходження за і-им податком; ППі – податковий потенціал за і-им об’єктом оподаткування; Квп – загальний коефіцієнт використання податкового потенціалу платника податків; ∑ ПНФі – сума фактичних податкових надходжень платника податків;  – сума податкового потенціалу платника податків за об’єктами оподаткування.

– сума податкового потенціалу платника податків за об’єктами оподаткування.

Для розрахунку показника податкового навантаження (ПН) на господарську діяльність можна використати формулу:

Де ПП – нараховані податкові платежі; ВО – витрати підприємства на податковий облік і звітність; ДВ – додана вартість створена підприємством.

Одним із важливих завдань фінансового аналізу є виявлення і кількісна оцінка впливу окремих факторів на зміну динаміки нарахованих (НПП) і сплачених (СПП) податкових платежів.

До таких факторів можна віднести:

– обсяг об’єктів оподаткування, створених підприємством (ООО);

– фактичну ставку оподаткування об’єктів (ФСО);

– коефіцієнт (рівень) сплати нарахованих податкових платежів (РСП).

Зміна суми податків залежить від зміни всіх факторів, а їх вплив можна обчислити за допомогою індексного методу аналізу (табл. 2.7.1).

Застосовуючи спосіб абсолютних різниць, величину впливу факторів на нараховані (НПП) і сплачені (СПП) податкові платежі розраховують за таким алгоритмом:

А) нарахований податок на прибуток

Таблиця 2.7.1

ФАКТОРНИЙ АНАЛІЗ ПОДАТКОВИХ ПЛАТЕЖІВ З ПОДАТКУ НА ПРИБУТОК, (тис. грн.)

Показники | Базовий період (б) | Оціночний період (о) | Відхилення (∆) |

1. Прибуток, створений підприємством (ООО) | 865 | 1216 | 351 |

2. Прибуток з метою оподаткування | 734 | 1162 | 428 |

3. Рівень оподаткування створеного прибутку (п. 2 : п. 1) | 0,848555 | 0,955592 | 0,107037 |

4. Ставка оподаткування за діючим законодавством | 0,25 | 0,25 | – |

5. Фактична ставка оподаткування (ФСО) (п. 6 : п. 1) | 0,212139 | 0,238898 | 0,026759 |

6. Нараховано податкових платежів з податку на прибуток (НПП) (п.1 х х п.5); (п.2 ∙ п.4); (п.1 ∙ п.3 ∙ п.4) | 183,5 | 290,5 | 107,0 |

7. Рівень сплати нарахованого податку на прибуток (РСП) (п.8 : п.6) | 0,926431 | 0,860585 | -0,065846 |

8. Сплачено податкових платежів з податку на прибуток (СПП) (п. 6 ∙ п.7 ) | 170,0 | 250,0 | 80,0 |

Як видно із наведених даних, підприємство збільшило податкові платежі з податку на прибуток на 107,0 тис. гри. Збільшення відбулося за рахунок зростання в оціночному періоді створеного підприємством прибутку (74,5 тис. гри) і рівня податкового навантаження (32,5 тис. грн.).

Б) сплачений податок на прибуток

За даними табл. 2.7.1 підприємство збільшило сплату податку з прибутку на 80,0 тис. грн. Вона зросла на 69,0 тис. грн. у зв’язку зі збільшенням створеного прибутку і на 30,1 тис. грн. за рахунок підвищення податкового навантаження на фінансовий результат. Негативно на рівень сплати податку вплинув стан розрахунків, внаслідок чого погашення заборгованості зменшилось на 19,1 тис. грн.

Фінансовий аналіз інформаційних ресурсів податкової звітності дозволяє: забезпечити достовірність визначення об’єктів оподаткування; вивчити розрахунки податкових забов’язань і податкового кредиту; систематизувати отримані дані декларацій порівняно з показниками бухгалтерського обліку; розкрити причинні зв’язки господарської діяльності, податкового потенціалу, податкових платежів, податкової системи і податкової політики; визначити вплив і взаємодію різних факторів на податкові платежі; оцінити ефективність прийнятих рішень та можливі економічні і соціальні наслідки від ситуації, що складається в системі оподаткування.